Trh v USA vede jen 5 firem. Je to dobře nebo špatně?

V dnešním článku se podíváme na to, jak moc je nyní americký akciový trh koncentrovaný jen v pár gigantických společnostech. Jestli je to špatně? A není lepší sázet na jiné trhy?

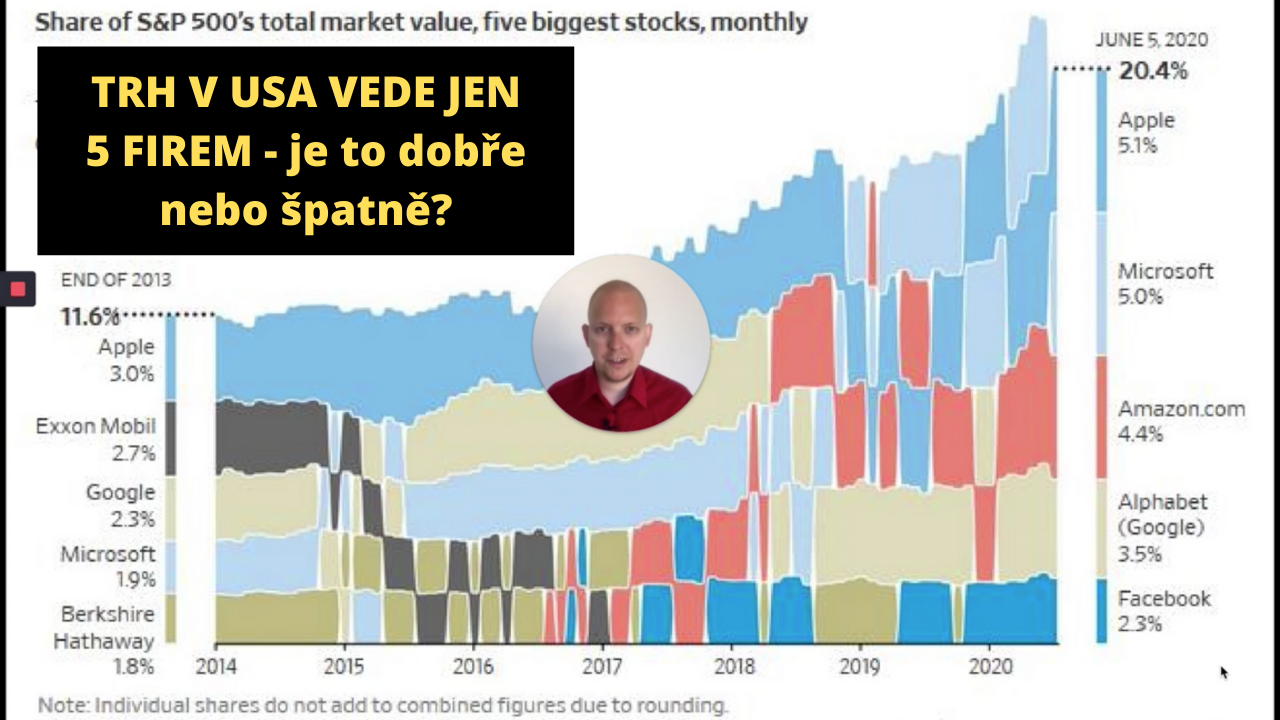

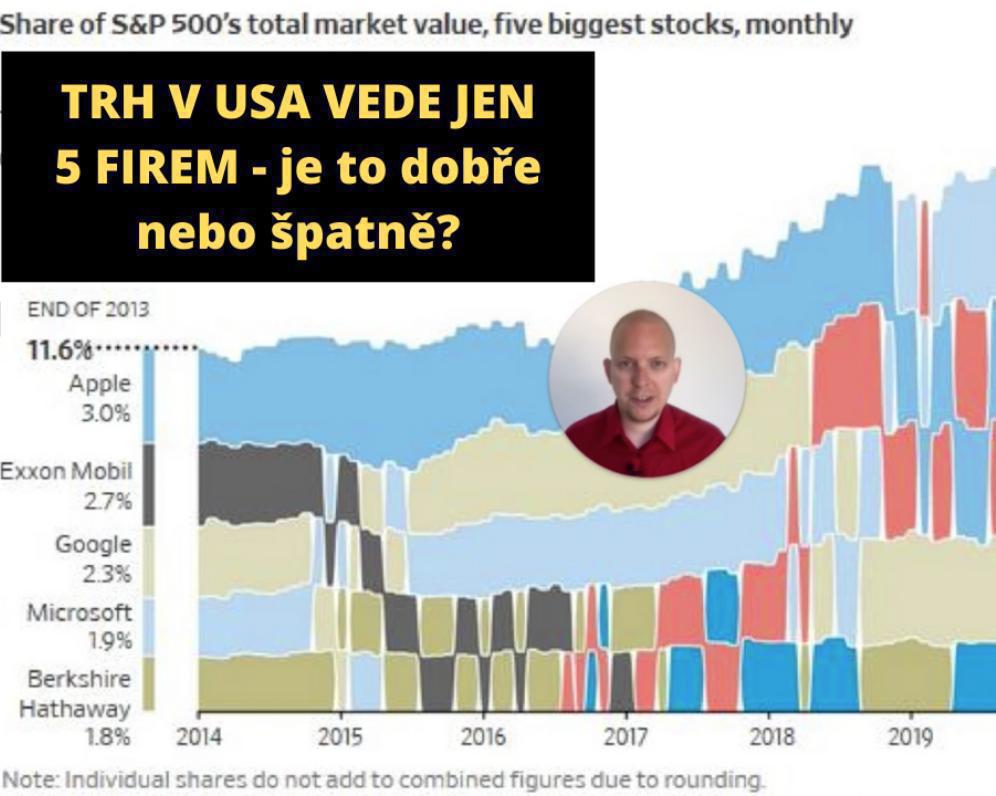

Na přiložené infografice můžete vidět, jak moc velký je podíl hlavních technologických hráčů na indexu S&P 500. Data v grafice jsou z letošních prázdnin, nicméně v době vydání tohoto článku je to už téměř 25%. O jaké firmy se jedná? V investorské hantýrce jde o tzv. uskupení FAAMG – Facebook, Amazon, Apple, Microsoft a Alphabet (neboli Google). Narazit můžete i na příbuzný FAANG, kde je pouze místo Microsoftu zastoupena streamingová štika Netflix.

Časy se mění

Pojďme se nyní podívat na stejný index, který velmi věrně reprezentuje hlavní americký akciový trh, v roce 2013. Zaprvé vidíme, že zastoupení firem "velké pětky" je téměř z poloviny jiné. Najdeme tu ropného giganta Exxon Mobil a Berkshire Hathaway Warrena Buffeta namísto Amazonu a Facebooku. A to je pouhých 7 let nazpátek. Především si ale všimněme, že tito dominantní trží hráči tvořili jenom necelých 12% celého amerického akciového trhu.

Zároveň je taky zajímavé zjištění, že pokud by v S&P 500 těchto 5 firem nebylo, nebo pokud by v indexu měly všechny firmy stejnou váhu, výsledky USA by byly velmi podobné jako ostatních světových regionů. Je tedy tak vysoká koncentrace tržního vlivu v současné době ospravedlnitelná?

Králové vládnou právem

Myslím si, že ano. Na rozdíl od technologické bubliny roku 2000 jsou současní akcioví lídři extrémně profitabilní, ziskové firmy s nízkou mírou zadlužení, kterým navíc nejen že pomohl (a stále pomáhá) současný lockdown a koronavirová omezení, ale budou těžit i z trendů, které se v dalších letech touto zkušeností jen urychlí (home office, videomeetingy, další přesun reklamy do online prostředí apod.)

Pokud tak portfolio manažeři řady aktivních podílových fondů už několik let opakují mantru o předraženosti amerického akciového trhu a místo toho investují v Asii nebo Evropě, tento extrémně ziskový vlak jim už ujel a stejně tak i výnosy jejim klientům.

Nechodit proti trhu

Proto i v mojí investičně-poradenské firmě ODEHNAL & PARTNEŘI s klienty investujeme převážně v USA a to prostřednictvím široce diverzifikovaných a nízkonákladových, indexových ETF fondů. V duchu strategie "wealth protection" se nesnažíme být kontrariány a nejdeme proti trhu. Důležitá je pro nás jistota, že klient dojde ke svému cíli. Zlatou střední cestou.

Ale i přesto, že velkou většinu našich portfolií najdete v USA, nesázíme jen na jednu kartu a v menších poměrech u nás najdete zastoupeny i další světadíly, různé měny apod. A nevybíráme ani jednotlivé akcie - i největší firma na světě může zkrachovat. Diverzifikace je tak vždy až na prvním místě.

PS: Chcete nekonečnou rentu? Proč se neinspirovat v zahraničí. Ukážu vám konkrétní portfolia světových nadací. Stáhněte si E-book a nechte se inspirovat.